資金繰りを安定させる「理想的な貸借対照表」とは?銀行評価が変わるバランスの考え方を財務コンサルが解説

資金繰りを左右する「理想的な貸借対照表」とは

こんにちは。

行政書士で、資金繰り改善専門の財務コンサルタント、西澤です。

貸借対照表(B/S)は、ある一時点での会社の体力を表す重要な財務資料です。

単なる数字の一覧ではなく、資金繰りの安定性・銀行からの評価・将来の成長余力まで読み取ることができます。

特に中小企業においては、

「黒字なのに資金繰りが苦しい」

「銀行の反応が年々厳しくなっている」

といった悩みの多くが、貸借対照表のバランスに原因があります。

では、資金繰り改善の観点から見た

理想的な貸借対照表のバランスとは、どのような状態なのでしょうか。

理想的な貸借対照表の基本的な考え方

― 安全性 × 成長性の両立 ―

理想的な貸借対照表とは、

「倒れにくく、かつ成長できる構造」を持っている状態です。

① 安全性(資金繰りが安定している状態)

安全性とは、

・急な売上減少が起きても耐えられる

・支払いに困らない

・金融機関から「安心できる会社」と見られる

といった状態を指します。

その判断材料となるのが、

自己資本比率・流動比率です。

② 成長性(将来への投資余力がある状態)

一方、安全性だけを追い求めすぎると、

成長のチャンスを逃してしまいます。

・必要な設備投資ができる

・新規事業に挑戦できる

・無理のない借入で成長できる

この視点で重要になるのが、

固定資産と純資産のバランスです。

貸借対照表で必ず確認すべき3つの指標

① 自己資本比率

純資産 ÷ 総資産

自己資本比率は、会社の「耐久力」を示します。

一般的には、

- 30%以上:一定の安全性あり

- 20%未満:金融機関の警戒ライン

と見られることが多く、

銀行融資の審査でも重視される指標です。

② 流動比率

流動資産 ÷ 流動負債

短期的な支払能力を示す指標で、

資金繰りと直結します。

- 200%以上:資金繰りに余裕あり

- 100%未満:要注意(資金ショートの危険)

「黒字なのにお金が残らない会社」は、

この流動比率が低いケースが非常に多いです。

③ 固定比率

固定資産 ÷ 純資産

固定資産が自己資本でどれだけ賄われているかを見る指標です。

- 固定比率が低い

→ 借入に依存しすぎない健全な投資 - 固定比率が高い

→ 設備投資過多・資金繰り悪化のリスク

特に、

売上に見合わない設備投資が続いている会社は要注意です。

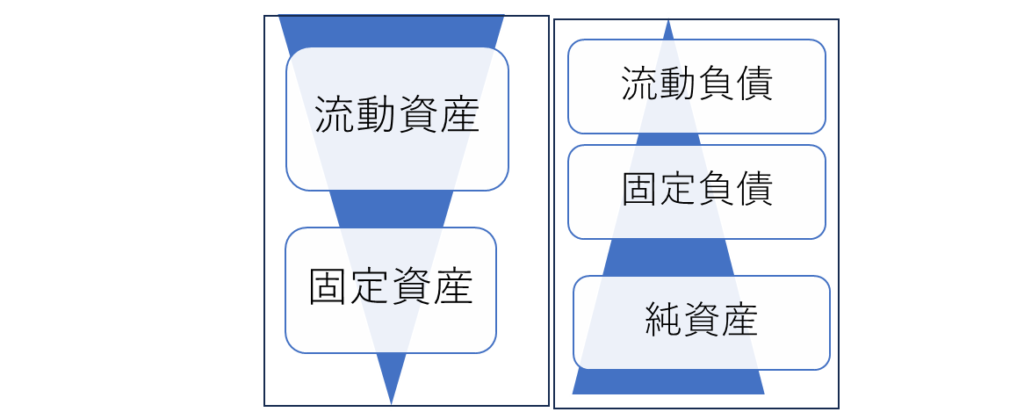

理想的な貸借対照表の「形」とは

よく言われるのが、

右側(負債+純資産)が三角形になる貸借対照表です。

- 自己資本が厚い

- 借入金が適正水準

- 流動負債に偏っていない

この形は、

✔ 銀行評価が高い

✔ 金利交渉がしやすい

✔ 資金繰りが安定しやすい

というメリットがあります。

理想的なバランスを実現するための実務ポイント

✔ 自己資本比率を高める

- 利益剰余金を意識した経営

- 無理な節税による赤字体質の回避

✔ 固定資産を見直す

- 遊休資産・過剰設備の整理

- 「投資=正義」になっていないかのチェック

✔ 運転資金を意識した借入設計

- 短期借入に偏っていないか

- 返済負担が資金繰りを圧迫していないか

✔ 利益率の改善

- 売上だけでなく「残るお金」を重視

- 資金繰り改善は利益構造の見直しから

まとめ

貸借対照表を変えれば、資金繰りと銀行対応は変わる

理想的な貸借対照表のバランスは、

単なる「見た目の数字」ではありません。

✔ 資金繰りの安定

✔ 銀行との関係改善

✔ 将来の成長余力

すべてに直結する、経営の土台です。

とはいえ、

「自社の貸借対照表が良いのか悪いのか分からない」

「どこから手を付ければいいか判断できない」

という経営者の方も多いのが実情です。

もし、

- 最近、資金繰りに不安を感じている

- 銀行からの評価が下がっている気がする

- 貸借対照表をどう改善すればいいか分からない

と感じておられるなら、

一度、専門家の視点で貸借対照表をチェックしてみませんか?

当事務所では、

✔ 貸借対照表を「資金繰り目線」で分析

✔ 銀行評価を意識した改善ポイントを明確化

✔ 現実的で実行可能な資金繰り改善策をご提案

しています。

▶ 初回ご相談は無料です

「まだ依頼するか決めていない」

「とりあえず話だけ聞いてみたい」

そんな段階でも問題ありません。

今の状況を整理するだけでも、

次に打つべき一手が明確になります。

当事務所では、

これから事業を始める方の

創業融資支援

中小企業・個人事業者の

資金繰り改善サポート

を行っております。

「数字が苦手で、資金繰りのことを後回しにしている」

そんな方こそ、今が改善のチャンスです。

気軽にご相談いただける「30分無料オンライン相談」も実施中です

「資金繰りに少し不安があるけど、誰に相談していいかわからない…」

そんな方のために、30分の無料オンライン相談をご用意しています。

売上や借入の状況をお伺いしたうえで、現在の財務体質や改善の方向性をアドバイスいたします。

無理な営業は一切いたしませんので、お気軽にお申込みください。

行政書士には厳格な守秘義務がありますので、安心してご相談いただけます。

資金繰り・創業融資に役立つ情報も発信中!

当事務所の公式サイトでは、資金繰り改善や創業融資に関する役立つ情報を随時更新中です。